币安(Binance) vs Bybit哪个低?怎么选?2026交易所合约交易手续费比较

在加密货币的合约交易世界里,每一次买卖不仅考验着投资者的判断力,交易成本更是直接侵蚀利润的关键因素。特别是对于高频交易者而言,千分之几的手续费差异,日积月累下来可能就是一笔可观的数目。那么币安(Binance) vs Bybit哪个低?怎么选呢?下面是小编做的一个对比分析,希望对您有帮助。

核心要点:

主流交易所费率概览:快速掌握币安、Bybit等顶级交易所的最新合约手续费标准。

费用计算全解析:深入理解Maker(挂单)与Taker(吃单)的区别,以及手续费的具体计算方式。

降低成本实用技巧:揭示如何利用平台币折扣、提升VIP等级等方法,有效降低您的交易成本。

隐藏成本大公开:除了直接的手续费,资金费率和滑点也是影响您最终盈亏的隐形成本。

三大主流交易所合约手续费率总览

选择一个合适的交易平台,手续费绝对是核心考量点。不同的交易所针对不同等级的用户和交易量,设定了阶梯式的费率。以下我们将聚焦于币安(Binance)、Bybit 及OKX 这三家市场领导者,为您呈现其最新的U本位永续合约手续费结构。

币安(Binance) 合约手续费结构

币安作为全球交易量最大的交易所,其手续费结构层次分明,对普通用户和高交易量用户都有相对应的优惠。其费用主要基于过去30天的交易量(以USD等值计算)以及BNB的持仓量。值得注意的是,使用BNB支付U本位合约交易手续费可以享受额外10%的折扣。

Bybit 合约手续费结构

Bybit以其强大的衍生品交易引擎和良好的流动性著称,近年来在用户体验和费率上也颇具竞争力。 Bybit的VIP计划同样基于资产余额或过去30天的交易量,等级越高,手续费越低。

OKX 合约手续费结构

OKX 同样是市场上不容忽视的竞争者,其手续费体系也采用了交易量和资产量双重标准。用户可以根据自己的交易频次和资金规模,在不同平台间找到最优解。

手续费比较总表(U本位永续合约)

注意:以下数据为各交易所普通用户(非VIP)的基础费率,实际费率可能随官方正策调整,请以交易所官方公告为准。更新于2025年。

币安(Binance) | 普通用户 | 0.02% | 0.05% | 使用BNB支付享10%折扣(U本位) |

Bybit | 非VIP用户 | 0.02% | 0.055% | – |

OKX | 普通用户 | 0.02% | 0.05% | 持有OKB可享折扣 |

从基础费率来看,三家交易所在Maker费率上基本一致,但在Taker费率上Bybit略高于币安和OKX。然而,对于交易者而言,真正的成本还需结合VIP等级、平台币优惠以及个人交易习惯来综合评估。

合约交易手续费到底如何计算

看懂了费率表,下一步就是要弄清楚手续费究竟是如何从我们的账户中扣除的。这不仅涉及到数学计算,更关乎我们的交易策略选择。

Maker(挂单) vs Taker(吃单)有何区别

这两个词是加密货币交易中的核心概念,直接决定了你支付的手续费高低。我们可以把它们比喻成市场中的「创造者」与「消费者」。

Maker (挂单/创造者):当您下达一个限价单(Limit Order),但这个价格没有立即与市场上现有的订单成交,而是进入了订单簿(Order Book)等待对手方来匹配。这个行为为市场提供了流动性,就像在货架上摆放了商品。因此,交易所会给予较低的手续费作为奖励。

Taker (吃单/消费者):当您下达一个市价单(Market Order),或者一个能立即成交的限价单时,您是在消耗订单簿中已有的流动性,直接「拿走」了货架上的商品。这种行为消耗了流动性,所以需要支付相对较高的手续费。

简单来说,想省钱就多用限价单,耐心等待成交,成为Maker。如果追求速度,希望订单立即执行,那么市价单会让您成为Taker,成本也更高。

合约交易手续费计算公式教学

无论是Maker还是Taker,手续费的计算公式都非常直观:

手续费= 合约价值× 手续费率

其中,合约价值= 开仓价格× 合约数量。

让我们来个情境模拟:

假设您认为比特币(BTC)价格将上涨,决定在价格为$60,000时,开仓做多0.5 BTC的永续合约。您使用的是市价单,立即成交,因此您是Taker。

交易所:币安(Taker费率0.05%)合约价值:$60,000/BTC × 0.5 BTC = $30,000开仓手续费:$30,000 × 0.05% = $15

当价格上涨到$62,000,您决定平仓获利,同样使用市价单。此时平仓的手续费计算如下:

平仓合约价值:$62,000/BTC × 0.5 BTC = $31,000平仓手续费:$31,000 × 0.05% = $15.5

这一买一卖的总手续费就是$15 + $15.5 = $30.5。可见,即使是微小的费率,在高价值的交易中也会产生不可忽视的成本。

币安合约交易教学

如果您还没有帐户,建议先完成币安开户及身份认证。

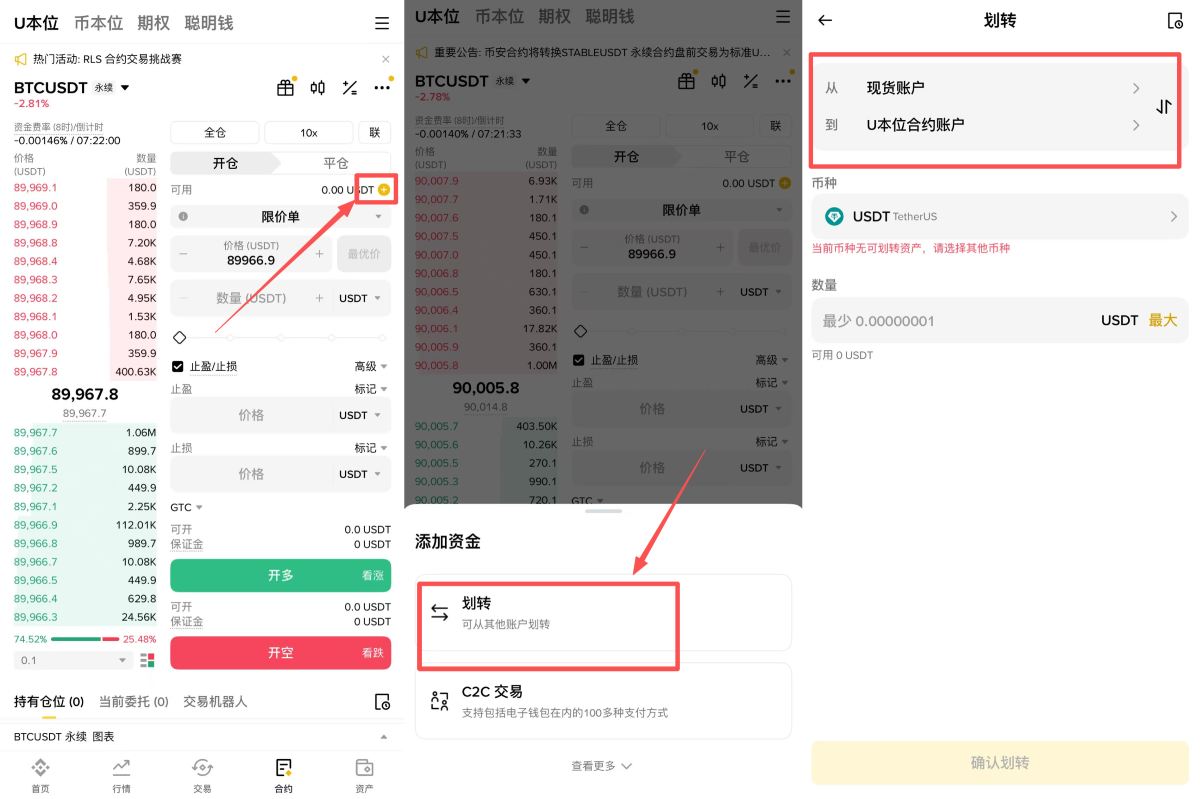

第一步:选择合约类型与划转资金

首先,登入币安App,点击底部导航栏的「合约」。您会看到顶部有U本位、币本位等选项。

U本位合约(USDT-M Futures):使用稳定币USDT或BUSD作为保证金和结算单位,损益计算直观,适合新手。

币本位合约(COIN-M Futures):使用对应的加密货币(如BTC、ETH)作为保证金,适合长期看好多个币种的矿工或投资者。

新手建议从U本位合约开始。选择后,点击右下角的「资金划转」图标,将资金从「现货浅包」转入「U本位合约浅包」。

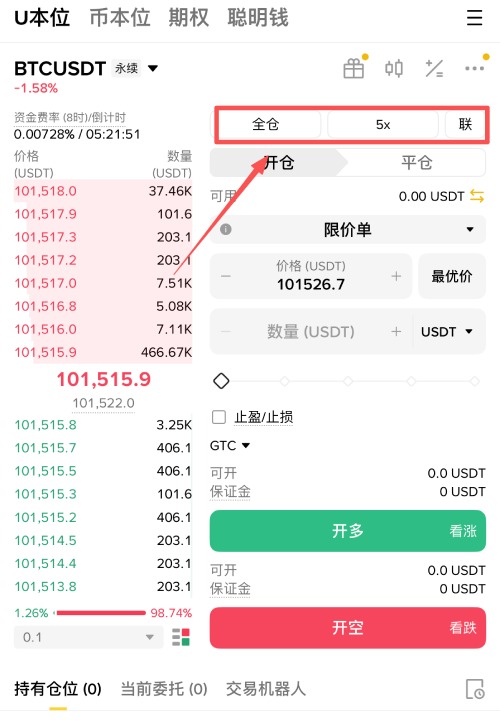

第二步:详解下单介面(全仓/逐仓、杠杆倍数)

成功划转资金后,我们来熟悉交易介面。最重要的两个设定是保证金模式和杠杆倍数。

1. 全仓(Cross) vs 逐仓(Isolated)

逐仓模式:风险是隔离的。您为某个仓位投入的保证金是固定的,如果发生爆仓,最大损失就是该仓位的保证金,不会影响您合约帐户中的其他资金。

全仓模式:合约帐户中所有的可用余额都会被视为该仓位的保证金。优点是抗风险能力较强,爆仓距离更远;缺点是一旦爆仓,您合约帐户里的所有资金都会亏损。

强烈建议新手使用「逐仓」模式,以便更好地控制单笔交易的风险。

2. 调整杠杆倍数

点击杠杆倍数(预设通常是20x),可以自由调整。请记住,倍数越高,风险越大。新手应将杠杆控制在5倍以内。

第三步:如何开仓(做多/做空)与下单

设定好模式与杠杆后,就可以准备下单了。您需要决定交易方向和下单方式。

预测价格上涨:选择「买入/做多」。

预测价格下跌:选择「卖出/做空」。

下单方式主要有「限价单」和「市价单」。

限价单:您自行设定一个理想的买入或卖出价格,当市场价格达到您设定的价位时,订单才会成交。

市价单:以当前市场最优价格立刻成交,速度快但价格可能略有偏差。

输入您希望的价格(限价单)和数量,点击「买入/做多」或「卖出/做空」即可成功开仓。

第四步:设定止盈止损,做好风险管理

开仓成功后,最重要的一步来了!您必须立即设定「止盈止损」(TP/SL),这是决定您能否在市场中长期生存的关键。

在下方的「当前仓位」区块,您会看到刚刚建立的仓位。点击「止盈止损」按钮,输入您预期的止盈价格和可以承受的止损价格。

止盈(Take Profit):当价格达到此水平,系统会自动平仓,锁定利润。

止损(Stop Loss):当价格跌至此水平,系统会自动平仓,防止亏损扩大。

一个常见的策略是将盈亏比设定为至少2:1,例如,如果您的止损设定为亏损10%,那么止盈目标至少要设定在获利20%。

进阶技巧:如何分析合约交易量提升胜率

当您熟悉基本操作后,可以开始学习一些进阶的分析技巧,其中「交易量」是一个非常重要的指标。

交易量对市场趋势的启示

交易量反映了市场的活跃度和资金的流向。在合约交易中,将交易量与价格结合分析,可以帮助您判断趋势的真伪。

价涨量增:健康的上涨信号。价格上涨的同时,交易量同步放大,表示有持续的买盘推动,趋势可能延续。价涨量缩:上涨趋势可能减弱。价格虽然还在涨,但交易量却在萎缩,意味着追价意愿不足,可能是上涨力道衰竭的警示。价跌量增:恐慌性卖压涌现。价格下跌伴随着巨大的交易量,通常表示市场恐慌,趋势可能继续向下。价跌量缩:下跌趋势可能趋缓。价格下跌但成交量萎缩,说明卖压减轻,市场可能接近底部或进入盘整。

ByBit合约交易教学

在各家交易所当中,小编会推荐新手使用Bybit(官方注册、官方下载)合约交易,因为Bybit 合约的使用介面以及操作上是业界中最人性化的,交易深度也是市场前列。

Step 1:选择交易对

【合约】【永续】选择交易对

Step 2:设置保证金模式

保证金依照计算的方式分为三种:全仓/逐仓/组合

全仓:各笔Bybit 合约交易的保证金仓位互相共享逐仓:各笔Bybit 合约交易的保证金仓位互相独立组合:又称为统一交易帐户。现货、借代、合约、期权等衍生品之间可实现保证金互抵及风险互抵,最大损失就是统一保证金帐户内所有资产。

假设手上有两个订单,一个是100U BTC 做空2x,另一个是100U ETH 做空2x,并且BTC 上涨50%、ETH 下跌50%,同时帐户内有与做空合约相同数量的BTC 现货。

全仓保证金:因为ETH 上涨的获利能弥补BTC 亏损仓位的损失,所以BTC 就可以避免被爆仓。

逐仓保证金:在Bybit 合约内的仓位各自独立,ETH 的获利不能弥补BTC 的损失,所以BTC 的保证金仓位就会爆仓。

组合保证金:由于有足够的BTC 现货弥补了BTC 合约损失,多空相抵形成中性策略,合约不受币价影响,所以BTC 就可以避免被爆仓。

要注意,在还有合约持仓的状况下,是不能任意切换保证金模式的。

使用Bybit 组合保证金在进行期限套利时,能创造更高的效率。

Step 3:设置杠杆倍率

杠杆的倍率越高,代表投资人所能承受的风险越低,开仓后触发到强平价格的可能性越大。投资人应根据投资策略以及风险承受度,选择合适的杠杆倍率。

注意在组合保证金模式下,无须设置杠杆倍率,整体曝险由保证金率控管。

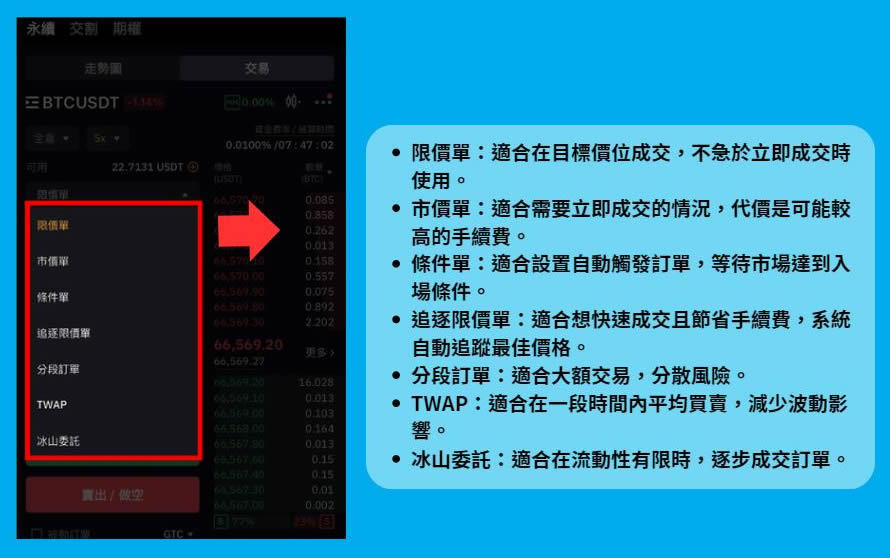

Step 4:开合约– 选择挂单类型

在Bybit 合约的页面上,可以选择挂单的方式,以下将针对各种挂单方式进行介绍。

相对其他交易所,Bybit 合约的下单方式提供更完善、更人性化的选择,方便投资人因应不同情况下单。

Bybit 合约下单方式 | Bybit 合约下单说明 |

限价单 | 依照特定价格或更好的价格挂单,要注意,限价单不保证一定成交。以买入为例,限价的目标价设定为$61,000市价在$61,000以上:不会成交市价落在$61,000 :以$61,000 限价成交。市价低于$61,000 :以市价成交。 |

市价单 | 依照当下市场价格成交。为了节省交易手续费笔者建议可以用【追逐限价单】 |

条件单 | 当币价到达【入场价】时,才会以【订单价格】挂单,挂单方式也可以选择限价/市价挂单。 |

追逐限价单 | 系统自动追踪卖一价/卖一价,会随着当前卖一价变动,并以限价单挂单。以卖出为例,当卖价自动挂在卖一价时,成交搓合的次序会是最优先,其实与市价单差不多,还可以省下交易手续费。 |

分段订单 | 在价格区间内将一笔订单拆分成多笔小额的限价单,小额限价单的分布可依用户需求自行定义。 |

TWAP | 将交易拆分成多笔,在一段时间内定期定额买入/ 卖出。 |

冰山委托 | 为降低对市场冲击,将交易拆分成多笔,在一笔订单成交后才会挂单下一笔订单。 |

Step 5:止盈止损

Bybit 合约在限价单、市价单、条件单、才有的功能,用于设定该笔合约的平仓机制。为建立良好的风险控管,建议至少应设定止损条件,避免保证金资产损失过重。

Step 6:其他挂单设定

只减仓

目前的挂单为持仓中合约的反向订单,选择只减仓只会平仓掉现有持仓的Bybit 合约。

实务上,有可能遇到币价剧烈波动,在极短时间内触发到止盈与止损价,这将导致系统会开启两个反向合约,为避免这个风险,就可以开启只减仓的功能。

被动订单

限价单只会以限价成交。在Bybit 合约的委托方式与股票交易概念相同,分为GTC / IOC / FOK 。

下单方式 | 中文 | 说明 |

GTC | 取消前一直有效 | 订单除非已经全部成交或是手动取消,否则会一直存在 |

IOC | 立即成交或取消 | 订单在提交后,若没有成交成功就会立刻取消 |

FOK | 完全成交或取消 | 订单在提交后,不会部分成交,只有全数成交或直接取 消按照Step 1~6 ,最后在合约交易页面选择【做多】/【做空】,一笔合约交易就完成啦。 |

Step 7:平仓

在有设定止盈止损条件的状况下,Bybit 合约中的持仓会自动依条件平仓。

若要手动平仓的话,则可以到【持仓】的页面,去调整平仓数量、以及出场价格等设定。

如何有效降低你的合约交易手续费?

既然手续费是无法避免的开销,那么学会如何「节流」就成了提升盈利能力的必修课。各大交易所也提供了多种途径帮助用户降低成本。

1. 善用平台币扣减手续费

这是最直接有效的省钱方式之一。例如,在币安交易U本位合约时,只需在合约浅包中持有少量BNB,并在设定中开启「使用BNB抵扣手续费」,即可享受10%的折扣。对于交易频繁的用户来说,这项优惠不容错过。

2. 提升VIP等级以获取更低费率

所有主流交易所都设有VIP计划。通过提升您在过去30天的交易量或总资产持有量,即可晋升VIP等级,从而解锁更低的Maker和Taker费率。如果您是专业交易员或资金规模较大,务必研究各平台的VIP门槛,最大化您的费率优势。

3. 参与交易所推荐计划(Rebate)

许多交易所提供推荐返佣计划。您可以通过邀请朋友注册,从他们的交易手续费中获得一定比例的返还。反之,如果您是新用户,通过他人的推荐连结注册,有时也能获得手续费减免的福利。

重要提醒: 需要先注册才可以享受20%返佣 | ||||

序号 | 交易所 | 邀请码 | 返佣比例 | 官方链接 |

1 | 欧易 OKX |

| 20% | 官方注册官方下载 |

2 | 币安 Binance |

| 20% | 官方注册官方下载 |

5 | bybit |

| 20% | 官方注册官方下载 |

除了手续费,合约交易还有什么隐藏成本

精明的交易者不仅会关注明面上的手续费,更会警惕那些不易察觉的「隐藏成本」,它们同样会对您的交易结果产生重大影响。

认识资金费率(Funding Rate)

资金费率是永续合约特有的机制,其目的是确保永续合约的价格能紧密锚定标的资产的现货价格。它并非交易所收取,而是在多头和空头持仓者之间进行的费用交换。

当资金费率为正数时:市场看涨情绪浓厚,合约价格高于现货价格。此时,多头方需向空头方支付资金费用。当资金费率为负数时:市场看跌情绪浓厚,合约价格低于现货价格。此时,空头方需向多头方支付资金费用。

资金费率通常每8小时结算一次。如果您打算长期持仓,这笔费用必须纳入成本考量,否则它可能会蚕食您的利润,甚至在市场横盘时导致亏损。

滑点(Slippage) 对成本的影响

滑点指的是您下单时的预期成交价与实际成交价之间的差异。这种情况在市场剧烈波动或交易深度不足时尤为常见。

例如,您想在$60,000时市价买入1 BTC,但由于市场上该价位的卖单不足,您的订单可能部分在$60,000成交,部分在$60,010,甚至更高的价格成交,最终的平均成本就高于预期。这部分差价就是滑点成本。选择流动性好、订单簿深度足够的交易所,是减少滑点的有效方法。

常见问题(FAQ)

1. 币安合约交易手续费是多少?

对于普通用户,币安U本位永续合约的标准手续费为:Maker(挂单)0.02%,Taker(吃单)0.05%。如果您在合约浅包中持有BNB并启用折扣功能,可以享受10%的费用减免。

2. Bybit合约手续费与币安相比哪个更便宜?

在普通用户级别,两者的Maker费率均为0.02%,非常接近。但在Taker费率上,Bybit的0.055%略高于币安的0.05%。然而,随着VIP等级的提升,费率差异会发生变化,需要根据具体等级进行比较。对于追求极致低成本的挂单交易者来说,两者几乎没有差别。

3. 合约交易新手应该选择哪间交易所?

对于新手而言,币安通常被认为是更友好的选择。其平台拥有庞大的用户基础、丰富的教学资源和相对直观的操作界面。此外,BNB的手续费折扣机制对新手来说也易于理解和使用,能直接帮助节省初期交易成本。

4. 什么是资金费率,会影响我的成本吗?

是的,资金费率是永续合约中一个非常重要的隐形成本。它并非交易所收取,而是多空双方之间的费用结算。如果您持有的仓位方向与市场主流情绪一致(例如,市场看涨时您做多),您就需要支付资金费率。长期持仓时,这笔费用会持续累积,必须纳入成本计算。

5. 除了交易手续费,我还需要注意什么费用?

除了交易手续费和资金费率,您还需要注意提币手续费和可能的滑点成本。提币手续费在您将资产转出交易所时产生,不同币种和链的费用不同。滑点则是在市场快速变动时,实际成交价与挂单价的差异,虽然不是直接费用,但会增加您的交易成本。

以上就是小编整理的关于币安(Binance) vs Bybit哪个低?怎么选?2026交易所合约交易手续费比较的全部内容,希望对您有帮助。

-

01.29

微信文件传输助手网页版在线使用免下载-微信文件传输助手网页版入口使用

-

01.29

明日方舟终末地云游戏入口地址-明日方舟终末地云端无需下载即玩官网在线畅玩入口

-

01.29

三角洲行动云游戏入口地址-三角洲行动云端无需下载即玩官网在线畅玩入口

-

01.29

永劫无间云游戏入口方法-永劫无间云端极速开黑无需下载在线入口

-

01.29

babymo免费版下载链接_babymo官方网站入口及软件安装

-

01.29

babymo官网入口下载_babymo官方正版安装链接获取

-

-

下载

- 《神剑伏魔录》(神剑风云)游戏音乐合集

- 其他游戏|7.73 MB

- 一款非常好玩的武侠闯关游戏

-

-

下载

- 《行尸走肉第一章》免安装中文汉化硬盘版下载

- 单机|436 MB

- 一款以动作冒险为主题的游戏

-

-

下载

- 《街头霸王X铁拳》免安装中文汉化硬盘版下载

- 单机|111MB

- 一款非常好玩的格斗游戏

-

-

下载

- 《生化危机:浣熊市行动》免安装中文硬盘版下载

- 单机|6310 MB

- 一款以动作射击为主题的游戏

-

-

下载

- 《暗黑破坏神3》免安装繁体中文正式版下载

- 单机|7630 MB

- 一款以角色扮演为主题的游戏

-

-

下载

- 《马克思佩恩3》免安装硬盘版下载

- 单机|27033 MB

- 一款以第三人称射击为主题的游戏